بورس اوراق بهادار چیست؟

31 فروردین 1401 1401-01-31 11:37بورس اوراق بهادار چیست؟

بازار بورس اوراق بهادار یک بازار قانونمند و ساختاریافته است که در آن، سهام شرکتها و اوراق اسناد مشارکت عرضه میشود. این بازار یکی از بهترین بازارهای سرمایهگذاری است که در صورت شناخت و تسلط کامل به آن میتوان معاملات پرسودی را انجام داد.

بازار بورس اوراق بهادار یا به اختصار بازار بورس، به بازار اول اصلی و اول فرعی و بازار دوم تقسیم می شود و شرکت ها بر اساس شرایط و قوانین می توانند در هریک از بازار های بورس پذیرش شوند و نماد آنها مورد معامله قرارگیرد. البته پذیرش در این بازار نیازمند کسب تأییدیه ای است که پس از بررسی های گوناگون و نسبتاً دشواری صورت می گیرد. بسیاری از شرکت ها موفق به کسب مجوز پذیرش در این بازار نمی شوند و نمی توانند به بازار بورس وارد شوند. به همین دلیل بسیاری از شرکت ها، برای ورود به دیگر بازار ها اقدام می کنند. در این بخش با بازار بورس اوراق بهادار ایران و همینطور نحوه معامله در این بازار آشنا خواهید شد. با ما همراه باشید.

منظور از بورس اوراق بهادار چیست؟

اوراق بهادار هر نوع ورقه یا مستندی است که تضمین کننده حقوق مالی قابل ارائه برای مالک آن باشد. به بیان دیگر، اوراق بهادار، نوعی ابزار مالی با قابلیت نقل و انتقال به شمار میرود. این اوراق از هر نوعی که باشند مانند سهام عادی، سهام ممتاز، حق تقدم، سهام جایزه، اوراق مشارکت، مشتقات، اختیار معامله، قرارداد آتی و حتی صکوک، ارزش مالی را برای مالک آن به همراه دارند. شرکت یا نهادی که اوراق بهادار را صادر میکند، به عنوان صادرکننده (توزیعکننده) شناخته میشود. این اوراق در بازار سرمایه به سه بخش کلی «اوراق بدهی»، «اوراق حقوق صاحبان سهام» و «ابزارهای مشتقه» تقسیم میشوند. در این میان بورس اوراق بهادار بازاری منصفانه، کارآ، متشکل، خودانتظام و شفاف با ابزارهای متنوع و دسترسی آسان است که ارزش افزوده را برای ذینفعانش ایجاد میکند. اوراق بهادار در این بازار و توسط کارگزاران یا معاملهگران طبق قانون، ضوابط و مقرراتی خاص، مورد دادوستد قرار میگیرد. بازار بورس اوراق بهادار در قالب شرکتهای سهامی با مسئولیت محدود یا شرکت سهامی عام تأسیس و اداره میشود که در آن سهام شرکتها و اوراق مشارکت مورد معامله قرار میگیرد. مشخصه مهم این بازار، حمایت قانونی از صاحبان پساندازها یا سرمایههای راکد است.

تاریخچه بورس اوراق بهادار تهران

اوراق بهادار نوعی ابزار مالی

همانطور که اشاره شد اوراق بهادار نوعی ابزار مالی است که یا موقعیت مالکیت فرد را در شرکتهایی که بهطور عمومی در بورس معامله میشوند(سهام)، نشان میدهد، یا نشاندهنده نوعی رابطه طلبکاری از یکنهاد دولتی یا شرکت است(اوراق مشارکت) یا نماینده حقوق مالکیتی است که بهصورت اختیار خرید یا فروش نمایش داده میشود. در واقع اوراق بهادار از هر نوع(سهام، اوراق قرضه و مشارکت یا اختیار معامله) که باشد، نوعی ارزش مالی را به نمایش میگذارد.

۱- اوراق بدهی

اوراق بدهی یا اوراق قرضه اسناد یا اوراق بهاداری هستند که بهموجب آن شرکت انتشاردهنده متعهد میشود مبالغ مشخصی(بهره سالانه) را در زمانهایی خاص به دارنده آن پرداخت کند و در زمان مشخص(سررسید) اصل مبلغ را بازپرداخت کند. دارنده اوراق مذکور بهعنوان بستانکار حق دریافت اصل و سود آن را دارد، ولی هیچ مالکیتی در شرکت ندارد.

انواع اوراقبدهی را میتوان تحت عنوان اوراق خزانه دولتی، اوراق صکوک شرکتی، اوراق مشارکت دولتی و شرکتی، اوراق مرابحه، اوراق استصناع، اوراق منفعت، اوراق سلف موازی استاندارد، گواهیسپرده، سهام ممتاز و اوراق بهادار وثیقهای نام برد.

اینکه چرا به این اوراق، اوراق بدهی گفته میشود، به دلیل ویژگیهای مختلف این اوراق است. در درجه اول به این دلیل است که عمدتا شرکتهایی که مشکل منابع مالی دارند یا نقدینگی کافی برای انجام کارهایشان ندارند، بهجای اینکه از بانک وام بگیرند با انتشار این اوراق بهنوعی اقدام به جمعآوری نقدینگی سرمایهگذاران کرده که اصطلاحاً در علوم مالی به آن تامینمالی جمعی گفته میشود.

این کار به این دلیل انجام میشود که شرکت برای ادامه فعالیتهایش یا انجام پروژههای جدیدتر نیاز به پول دارد. از جنبه دیگر در علم اقتصادی بدهی هم نوعی دارایی ارزشمند تلقی میشود، چراکه شما از طریق خلق آن و بازپرداخت آن در آینده صاحب دارایی بیشتری میشوید.

متقاضیان اصلی انتشار اوراق بدهی معمولا دولتها هستند و اوراق بدهی دولتی یکی از معتبرترین نوع اوراق بدهی در جهان است که در عین حال ریسک اعتباری کشورها را هم نمایان میکند. در واقع هرچه اوراق بدهی دولتی یک کشور ارزشمندتر باشد، به معنای این است که اقتصاد و دولت آن کشور از شرایط بهتری برخوردار است.

۲- سهام

در میان اوراق بهادار موجود در بازار، سهام متداولترین ورقه بهادار محسوب میشود. سهام، دارای ارزش اسمی بوده و تعداد آن برای هر شرکت، بسته به میزان سرمایه آن شرکت متغیر است. ارزش اسمی هر سهم عادی در بورس اوراق بهادار برابر با ۱۰۰ تومان یا ۱۰۰۰ ریال است. تعداد سهام عادی هر شرکت نیز حاصل تقسیم سرمایه آن بر ارزش اسمی هر سهم است. سهام عادی یک نوع دارایی مالی است که نشاندهنده مالکیت صاحب آن در یک شرکت است. گفتنی است سهامداران صاحب سود سهام سالیانه، دارای حق رای در مجامع آن شرکت و برخوردار از منافع افزایش یا کاهش قیمت سهام هستند. برخلاف دارندگان اوراق بدهی که عموماً فقط سود و ارزش اسمی دریافت میکنند، دارندگان سهام قادر هستند تا از سود سهام خود منفعت کسب کنند.

۳- اوراق بهادار مشتقه

قراردادهای مشتقه به نوعی از قراردادهای مالی اطلاق میشود که ارزش خود را از کالای فیزیکی(دارایی پایه) یا مالی میگیرند. دارایی پایه میتواند به شکل سهام، کالا، نرخهای بهره، صنعت ساختوساز یا هر نوع دارایی دیگر باشد.

اوراق مشتقه در واقع نوعی اوراق بهادار با قیمتی هستند که ارزش آن به یک یا چند دارایی که از آن مشتق میشوند، بستگی دارد. خود مشتقه قراردادی است بین دو یا چند طرف بر اساس یک یا چند دارایی. ارزش مشتقه بهوسیله نوسانات دارایی مبنا تعیین میشود. رایجترین داراییهای مبنا عبارتاند از سهام، طلا، کالاها، ارز، شاخصهای بازار و…

اوراق مشتقه بهطورکلی یا در بازار بورس یا در بازارهای متشکل خارج از بورس معامله میشوند. اوراق مشتقه خارج از بورس بخش بزرگتری از مشتقهها را تشکیل میدهند و قانونگذاری نشدهاند، درحالیکه مشتقههای معامله شده در بورس استانداردسازی شدهاند. اوراق مشتقه معامله شده خارج از بورس معمولاً ریسک بیشتری نسبت به مشتقههای استاندارد دارند.بهطور مشروح امروزه چهار نوع اوراق مشتقه اصلی مورد معامله قرار میگیرد که شامل «قراردادهای سلف»، «قراردادهای آتی»، «قراردادهای اختيار معامله» و «قراردادهای معاوضه» میشود.

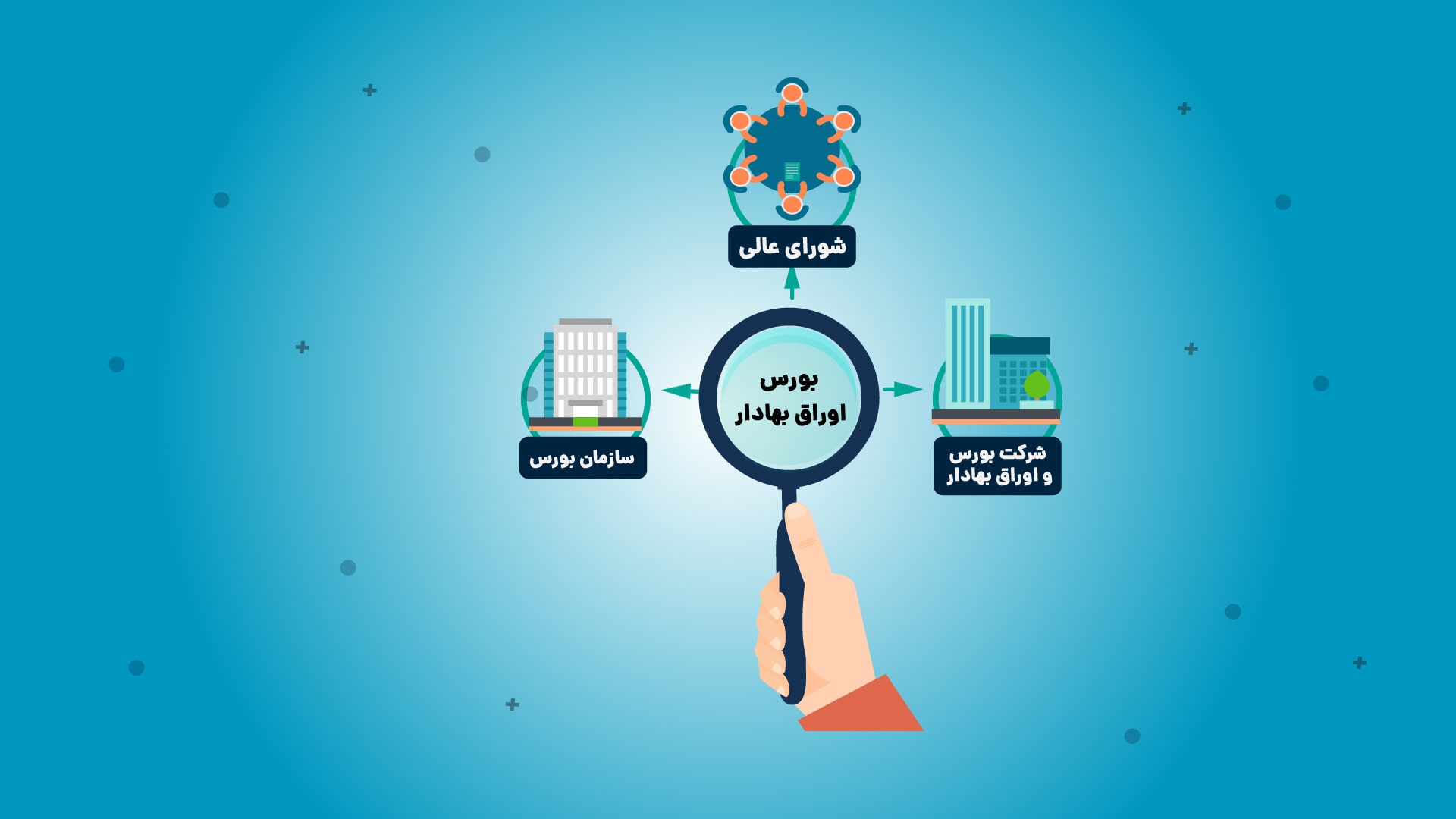

ارکان بورس

در قانون تأسیس بورس چهار رکن اصلی برای اداره امور سازمان بورس تعیین گردیده اند:

شورای بورس: وظیفه تعیین مقررات و همچنین نظارت بر حسن اجرای قوانین ومقررات مربوط را دارد.

هیأت پذیرش اوراق بهادار: به منظور اخذ تصمیم نسبت به قبول یا رد اوراق بهادار در بورس یا حذف آنها از لیست اوراق بهادار پذیرفته شده است.

سازمان کارگزاران بورس و دبیر کل: وظیفه آن ایجاد تسهیلات لازم جهت خرید و فروش اوراق بهادار، نظارت بر انجام معاملات، مراقبت در حسن جریان امور و روابط بین کارگزاران و مشتریان

هیأت داوری: این هیأت به اختلاف بین کارگزاران با یکدیگر و فروشندگان و خریداران اوراق بهاداربا کارگزاران که از معاملات در بورس ناشی می شود رسیدگی می کند.

چطور میتوان وارد بازار بورس اوراق بهادار شد؟

هرکسی که مایل باشد سرمایه خود را به خرید اوراق بهادار اختصاص دهد، میتواند در بورس تهران ثبتنام کرده و اقدام به خرید سهام نماید. افراد بالای ۱۸ سال، باید ابتدا به سامانه سجام (sejam.ir) – سامانه جامع اطلاعات مشتریان – مراجعه کرده و اطلاعات هویتی خود را ثبت کنند. سپس یک کد ۱۰ رقمی برای افراد ارسال میشود که میتوانند از طریق آن کد اقدام به ثبتنام در بورس نمایند. آنگاه باید به یکی از شعب کارگزاریهای بورس ارواق بهادار شهر خود رفته و فرمهای مربوطه را تکمیل نمایند.

در نتیجه این اقدامات، ثبتنام ورود به بورس تکمیل شده و افراد میتوانند از طریق یوزرنیم و پسوردی که تعیین کردهاند، به پنل بورسی خود دسترسی داشته باشند. افراد میتوانند سرمایه خود را وارد پنل کارگزاری خود کرده و سهام موردنظرشان را خریداری نمایند.

میزان کارمزد خرید اوراق بهادار

میزان کارمزد خرید اوراق بهادار برابر است با ۱/۵ درصد از کل مبلغ تبادل شده بین خریدار و فروشنده که این مبلغ به دلیل پیگیری کارهای مربوط و ارتباط با سازمان بورس در اختیار کارگزار قرار میگیرد.

اهداف کلان در بازار بورس اوراق بهادار

- ارتقای سهم بازار سرمایه در تأمین مالی فعالیتهای مولد اقتصادی

- به کارگیری مقررات و رویههای مؤثر برای حفظ سلامت بازار و رعایت حقوق سهامداران

- تعمیق و گسترش بازار با بهرهگیری از فناوری و فرایندهای بهروز و کارآمد

- توسعه دانش مالی و گسترش فرهنگ سرمایهگذاری و سهامداری در کشور

- توسعه و تسهیل دسترسی به بازار از طریق کاربردهای فناوری اطلاعات

- رعایت اصول پاسخگویی و شفافیت در همکاریها و تعاملات با ذینفعان

- توسعه مستمر داراییهای فکری و سرمایه انسانی شرکت

کلام آخر اینکه پیش از وارد شدن به این بازار باید با قوانین، شرایط و تکنیکهای مختلف آن آشنا شوید تا هنگام انجام معامله به انتخابهای درستی دست بزنید. ما در کارگزاری سرمایه و دانش در تلاش هستیم تا شما عزیزان را با صفر تا صد بورس آشنا کنیم و درنهایت با یک دانش و آگاهی کامل در این بازار حضور یابید.

مطالب مرتبط

کاربرد نرم افزار اکسل در حسابداری

اوراق قرضه (Bond) و نکات آن

بورس انرژی چیست ؟

آشنایی با بازار بورس ارز

بازار بورس چرا و چگونه؟

جستجو

آخرین نوشته ها